编者按:上市公司2023年年报和2024年一季报披露均已收官,证券时报梳理出5大热门行业公司的营收、利润及相应增速数据,以飨读者。

银行业绩整体稳健

图片来源于网络,如有侵权,请联系删除

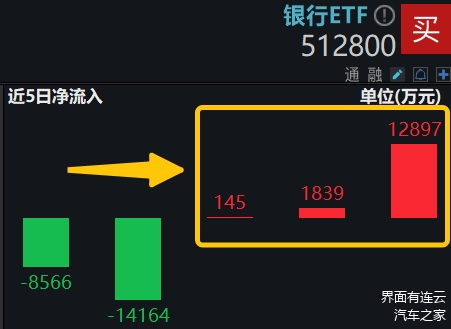

在无风险利率下行的背景下,银行等高股息资产近年来颇受资金关注。“资产荒”一方面源自地产城投等高收益资产缺失,另一方面,居民风险偏好下降,推动高股息银行的超额收益。

那么,受资金关注的银行股业绩究竟如何?近期,A股上市银行2023年年报和2024年一季报已披露完毕,整体来看,银行业绩仍保持稳健。2023年,由于存量房贷降息、保险基金降费等让利政策,2023年银行营业收入增速前高后底,银行利润增速有所放缓,部分银行2023年净利润出现较大程度下滑。

今年一季度,上市银行的利差空间被进一步压缩,部分领域贷款的资产质量承压,各上市银行业绩表现相对趋势持续分化。

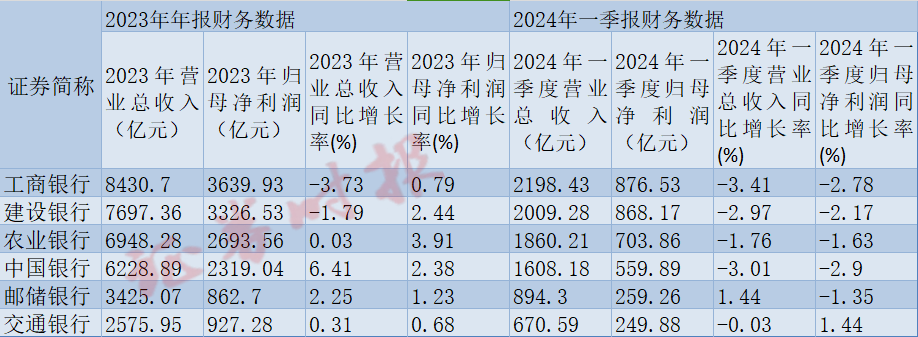

具体来看,国有大型银行中,工商银行、建设银行2023年营业收入增速略微下滑,归母净利润略有增长;农业银行、中国银行、邮储银行、交通银行等营业收入、净利润“双增长”。今年一季度,国有大型银行业绩继续分化,工商银行、建设银行、农业银行、中国银行营业收入、净利润“双降”;邮储银行营业收入略有增长,净利润略有下滑;交通银行营业收入略有下降,净利润略有增长。

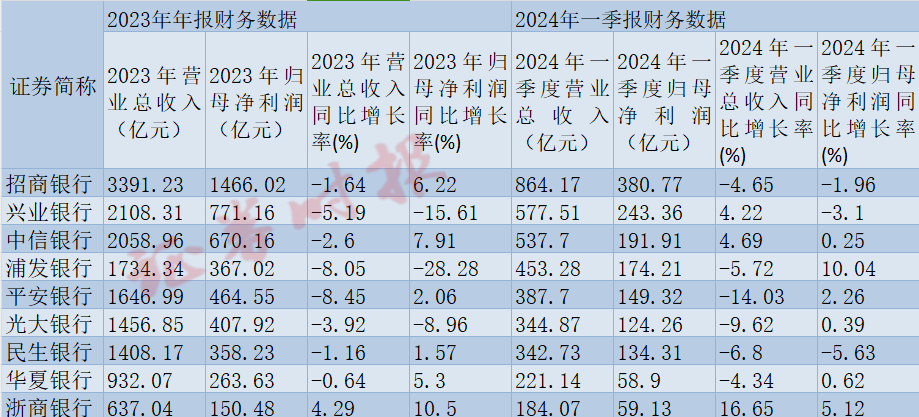

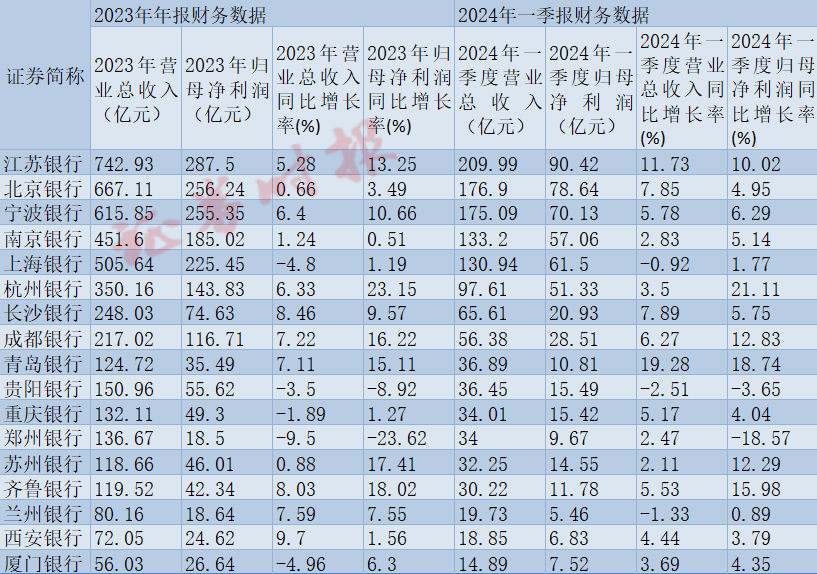

股份制银行业绩分化较大,兴业银行、浦发银行、光大银行等2023年业绩下滑相对较大,2024年一季度有所改善。城商行、农商行2023年以及2024年一季度业绩同样也出现分化情况。

国有大型银行2023年及2024年一季度业绩

股份制银行2023年及2024年一季度业绩

城商行2023年及2024年一季度业绩

农商行2023年及2024年一季度业绩

高分红提振信心

在高股息策略的驱动下,不少机构表示看好银行股投资机会。

民生证券的研究观点称,净息差承压,银行压力或更多来自资产端,但受益于存款挂牌价调降,伴随成本端节约效果逐步显现净息差收窄压力有望缓解。

值得一提的是,在业绩保持稳健的情况下,多家银行披露了2023年现金分红情况,工商银行、建设银行2023年分红金额超1000亿元。此外,工商银行、农业银行、中国银行、建设银行、交通银行均披露有关2024年度中期利润分配相关安排。

民生证券认为,增加中期分红主要是分红频率的提升,分红比例或保持相对稳定,部分银行均提出在年度利润分配方案中会考虑已派发的中期现金分红。分红频率的提升,有利于投资者更早享受到公司发展的红利,资金安排也更加灵活,同时也提振市场信心。

银河证券表示,货币政策层面更加重视质效,货币政策工具箱不断充实,进一步聚焦重点领域,小微、科创民营、绿色发展等领域信贷投放有望维持高景气度,同时监管将加大对资金空转的治理力度,影响短期银行扩表,但为中长期经营模式转型打开空间,继续看好银行板块配置价值。

责编:李丹

校对:李凌锋

2024证券时报“寻找创投‘金鹰’、发现企业‘新苗’”计划隆重启幕,点亮时代梦想、绽放时代光芒。

点击海报即可报名,速戳↓↓↓

专题推荐:

推荐阅读:

最新|2023年白、啤产量正式出炉:白酒第七年下跌,啤酒微增0.3%

岱勒新材股价异动 2023年净利润预计增长18.74%—26.43%

诺瓦星云1月30日开启申购 数字经济时代引领LED显示产业转型升级